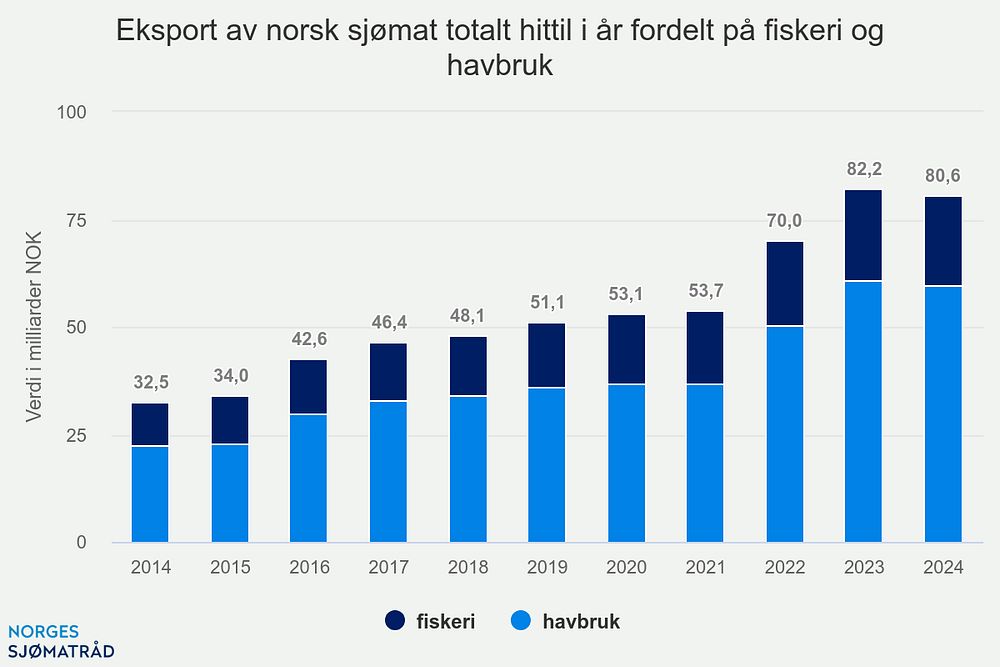

Norge eksporterte sjømat for 80,6 milliarder kroner i første halvår. Det er en nedgang på 1,6 milliarder kroner, eller 2 prosent, sammenlignet med samme periode i fjor.

– Selv om det ikke ble verdivekst, har vi lagt bak oss et første halvår som er tidenes nest beste målt i verdi. Det er kun fjoråret som har vært bedre. En svak norsk krone og høye priser på torsk og laks løftet verdien i årets fem første måneder. Veksten stoppet imidlertid i juni, noe som i stor grad er drevet av fallende laksepriser, sier administrerende direktør i Norges sjømatråd, Christian Chramer.

– Til tross for nedgangen leverer sjømatnæringen sterke tall med de nest beste halvårstallene noensinne. Like fullt er svekket kjøpekraft i viktige markeder, lavere eksportvolum og økt konkurranse fra andre sjømatnasjoner noe vi må ta på høyeste alvor, blant annet gjennom arbeidet med markedsadgang, sier fiskeri- og havminister Marianne Sivertsen Næss (Ap).

Historisk verdifall

I juni var det en nedgang i sjømateksporten på 18 prosent, eller 2,7 milliarder kroner, sammenlignet med samme måned i fjor. Det er en historisk endring. Eksportverdien har aldri tidligere falt med mer enn to milliarder kroner i en enkeltmåned.

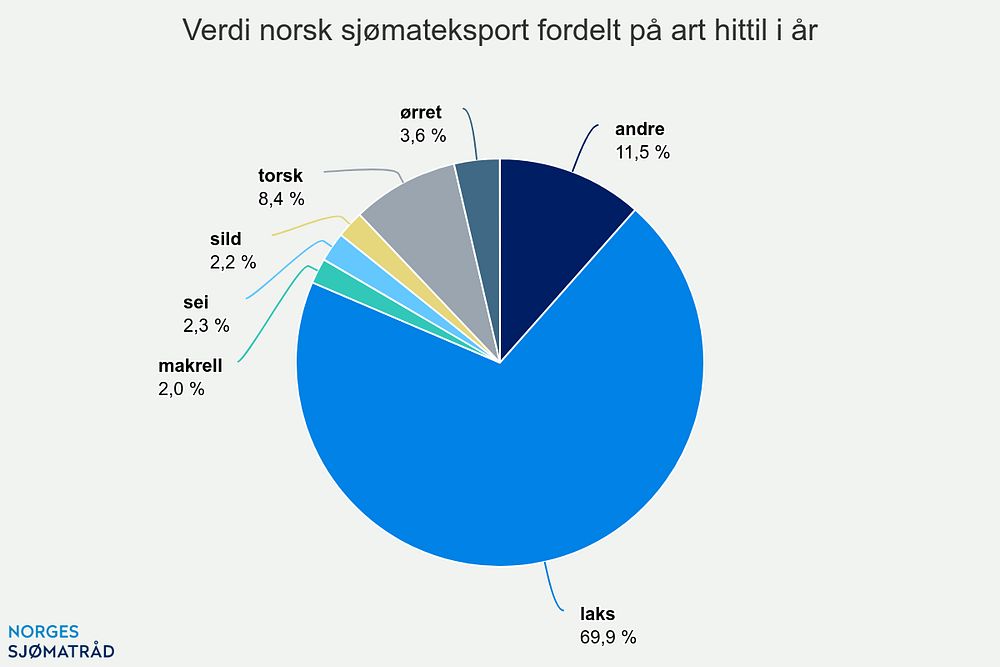

– Laks står fortsatt for 70 prosent av den totale verdien av den norske sjømateksporten, så da prisen på fersk hel laks i juni gikk ned med hele 31 kroner sammenlignet med måneden før, hadde det en stor påvirkning på totalverdien, forklarer Chramer.

Mer krevende situasjon

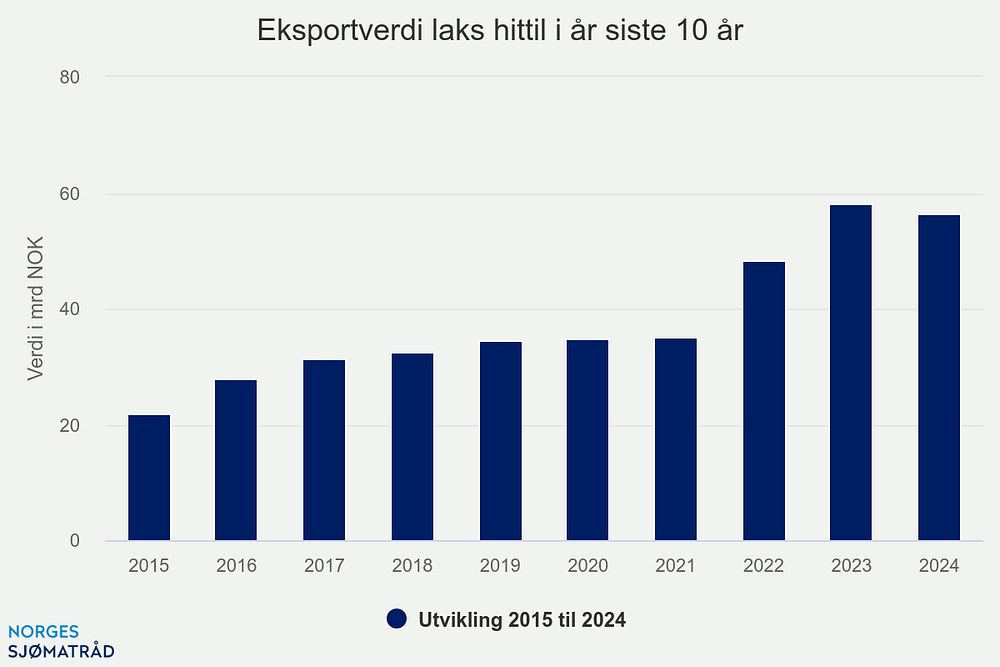

Laks hadde en verdivekst i 36 måneder på rad før den stoppet opp i mars i år. I første halvår falt verdien med 1,8 milliarder kroner, eller 3 prosent, sammenlignet med samme periode i fjor.

– Situasjonen har vært krevende i første halvår. Biologiske utfordringer ga lavere slaktevolum og endret produktsammensetning mot mer filet. I juni økte i tillegg den globale konkurransen fra andre produsentland, noe som påvirket prisene negativt. Kampen om laksekundene har nå for alvor hardnet til, sier Christian Chramer.

Fortsatt svekket kjøpekraft

Etterspørselen i de store konsummarkedene preges fortsatt av en svekket kjøpekraft.

– Selv med en lavere inflasjon og utsikter til reallønnsvekst i vårt viktige EU-marked, har priser på både mat og andre varer økt mer enn inntektene de siste årene. Reallønningene i EU er ikke forventet å være tilbake til 2021-nivå før i 2025, forklarer Chramer.

I tillegg til lavere laksepriser har det i første halvår vært et kvotekutt for flere av Norges villfangete arter. Det har påvirket verdien på torsk, kongekrabbe, sild og makrell.

Fakta om sjømateksporten i første halvår

- De største markedene for norsk sjømateksport i første halvår var Polen, Danmark og USA

- Canada hadde størst verdivekst, med en økning i eksportverdi på 211 millioner kroner, eller 34 prosent, sammenlignet med første halvår i fjor

- Eksportvolumet til Canada endte på 15 457 tonn, noe som er 45 prosent høyere enn første halvår i fjor

- Det ble eksportert sjømat til totalt 144 land i første halvår. Dette er to flere enn første halvår i fjor

Dette er de 10 største artene i første halvår målt i verdi

- Laks: 56,3 mrd NOK (-3 %)

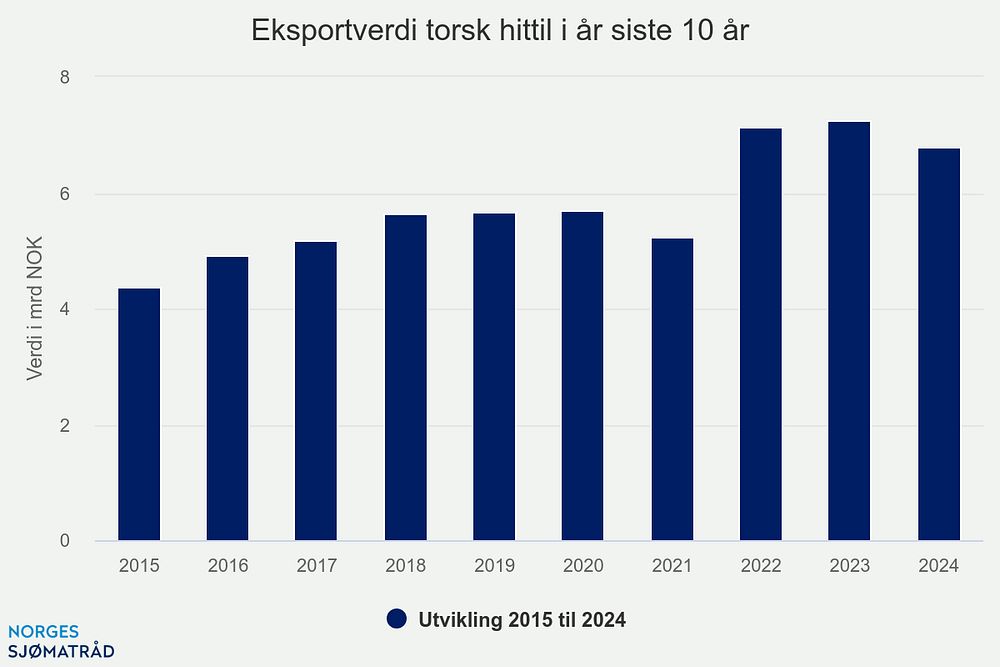

- Torsk: 6,8 mrd NOK (-6 %)

- Ørret: 2,9 mrd NOK (+27 %)

- Sei: 1,9 mrd NOK (-6 %)

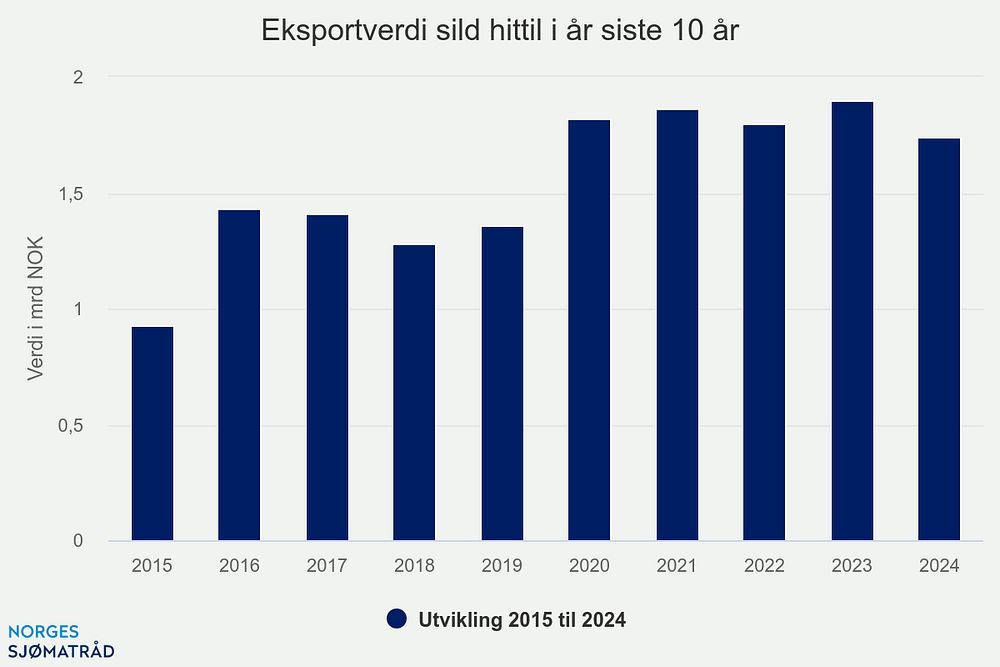

- Sild: 1,7 mrd NOK (-8 %)

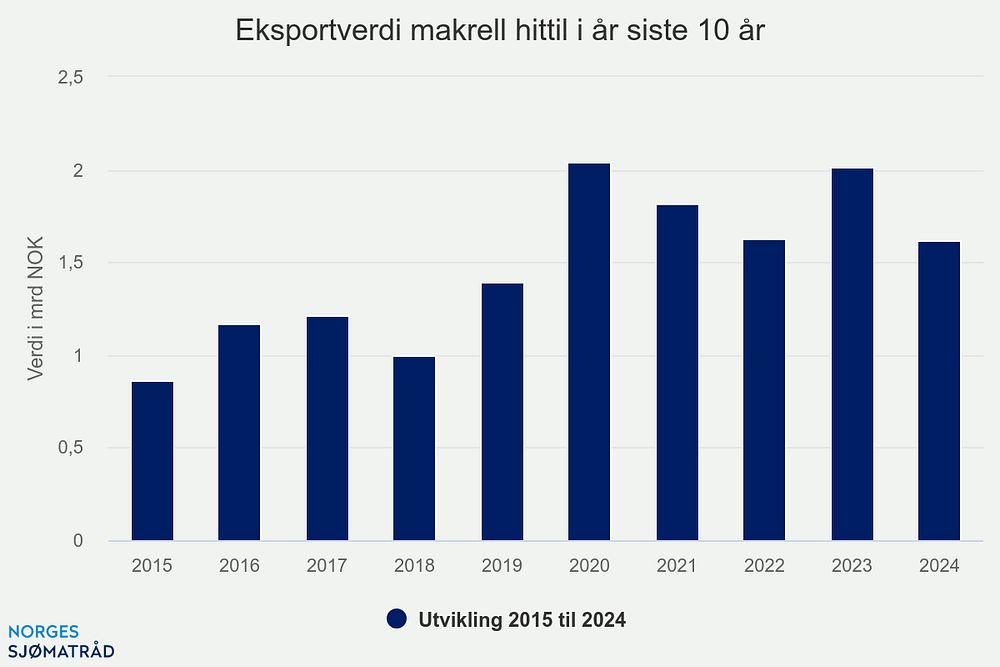

- Makrell: 1,6 mrd NOK (-19 %)

- Hyse: 1,0 mrd NOK (+1 %)

- Reker: 0,8 mrd NOK (+17 %)

- Snøkrabbe: 0,7 mrd NOK (+48 %)

- Lodde: 0,5 mrd NOK (+19 %)

Dette er de 10 største destinasjonslandene i første halvår målt i verdi

- Polen: 7,3 mrd NOK (0 %)

- Danmark: 7,2 mrd NOK (-6 %)

- USA: 6,3 mrd NOK (-8 %)

- Nederland: 5,1 mrd NOK (+1 %)

- Frankrike: 5,0 mrd NOK (-11 %)

- Spania: 4,5 mrd NOK (+2 %)

- Storbritannia: 4,2 mrd NOK (+0 %)

- Kina: 4,2 mrd NOK (-3 %)

- Italia: 3,8 mrd NOK (-4 %)

- Portugal: 2,8 mrd NOK (+1 %)

Slik var sjømateksporten i juni

- Eksportverdien i juni endte på 12,1 milliarder kroner

- Det er en nedgang på 2,7 milliarder kroner, eller 18 prosent, sammenlignet med samme måned i fjor

Nedgang i volum og verdi for laks

- Norge eksporterte 500 660 tonn laks til en verdi av 56,3 milliarder kroner i første halvår

- Verdien falt med 1,8 milliarder kroner, eller 3 prosent, sammenlignet med første halvår i fjor

- Volumet falt med 4 prosent

- Polen, Danmark og USA var de største markedene for laks i første halvår

Polen hadde størst verdivekst i første halvår, med en økning i eksportverdi på 267 millioner kroner, eller 4 prosent, sammenlignet med første halvår i fjor.

Eksportvolumet til Polen endte på 62 916 tonn, noe som er det samme som i første halvår i fjor.

Det er rekordhøy pris på fersk hel laks med 107 kroner per kilo. Dette er 1 krone høyere enn forrige rekordhalvår, som var i første halvår 2023.

Tidenes nest største verdifall

– Verdifallet i juni var det nest største noensinne, målt mot samme måned året før. Det var kun slått av mars i år, men den endringen må sees i sammenheng med påsken. Denne gang er fallende laksepris i juni hovedårsaken til nedgangen, sier sjømatanalytiker Paul T. Aandahl i Norges sjømatråd.

I mai var eksportprisen for fersk laks 116,66 kroner. Denne falt til 85,85 kroner i juni, et fall på rekordstore 30,81 kroner per kilo.

Økt konkurranse

– Dette er det største prisfallet som er målt fra en måned til den neste. Forrige rekordfall mellom to måneder var i august 2022 med 14,42 kroner per kilo. Hvis vi sammenligner mot prisen i juni i fjor, er forskjellen på 14,60 kroner. Dette er ikke rekord mellom to like måneder. Den ble satt i januar 2021 med 26,80, forklarer Aandahl.

Prisfallet i år har først og fremst sammenheng med økt volum av fersk hel laks på 27 prosent mot mai måned.

– I tillegg øker den globale konkurransen. Det har spesielt påvirket prisen til markeder som tradisjonelt har betalt mest for laksen. I juni var det et stort fall i pris til markeder som Italia, Sør-Korea, Kina og USA, sier Paul T. Aandahl.

Slik var eksporten av laks i juni

- Norge eksporterte 93 400 tonn laks til en verdi av 8,9 milliarder kroner i juni

- Verdien falt med 1,6 milliarder kroner, eller 15 prosent, sammenlignet med juni i fjor

- Volumet falt med 4 prosent

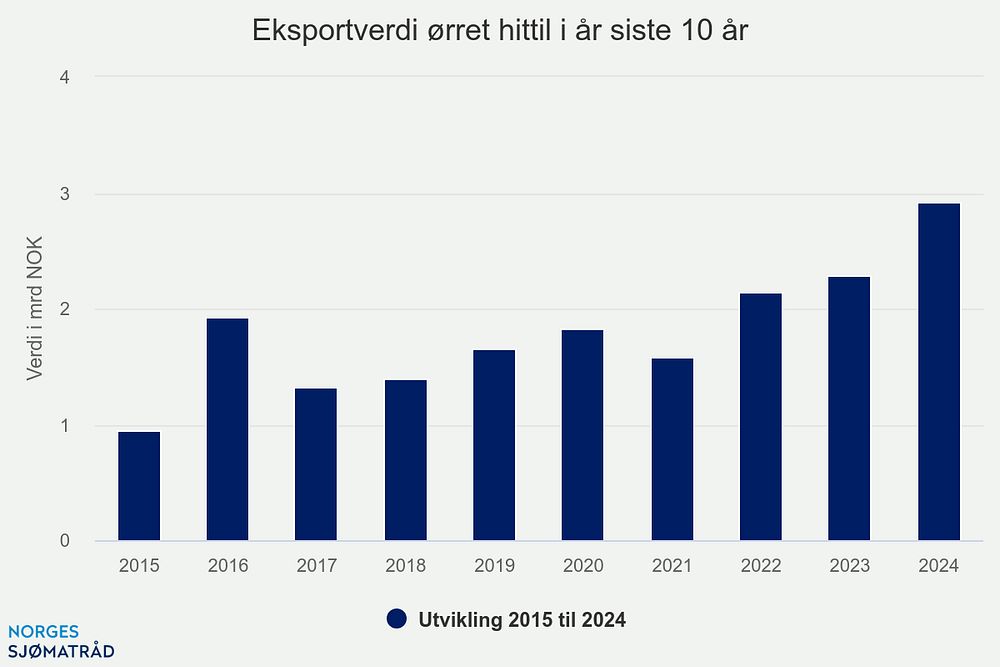

Vekst i volum og verdi for ørret

- Norge eksporterte 29 839 tonn ørret til en verdi av 2,9 milliarder kroner i første halvår

- Verdien økte med 628 millioner kroner, eller 27 prosent, sammenlignet med første halvår i fjor

- Det er en vekst i volum på 44 prosent

- Ukraina, USA og Thailand var de største markedene for ørret i første halvår

Ukraina hadde størst verdivekst i første halvår, med en økning i eksportverdi på 423 millioner kroner, eller 282 prosent, sammenlignet med første halvår i fjor.

Eksportvolumet til Ukraina endte på 6 586 tonn, noe som er 272 prosent høyere enn første halvår i fjor.

Bytter ut laks med ørret

– Ukraina er et marked for både laks og ørret. Til tross for en nedgang i eksportvolumet på 30 prosent for laks, økte eksportvolumet av laksefisk med 11 prosent. Vridningen mot ørret til Ukraina må sees i sammenheng med lavere pris for ørret sammenlignet med laks, sier sjømatanalytiker Paul T. Aandahl i Norges sjømatråd.

Hittil i år er gjennomsnittlig laksepris til Ukraina 111,29 kroner per kilo, mens snittprisen for fersk ørret er 88,69 kroner per kilo.

Det er rekordhøy pris på fersk ørretfilet med 154 kroner per kg. Dette er 7 kroner høyere enn forrige rekordhalvår, som var i første halvår 2023.

Slik var eksporten av ørret i juni

- Norge eksporterte 6 300 tonn ørret til en verdi av 502 millioner kroner i juni

- Verdien falt med 15 millioner kroner, eller 3 prosent, sammenlignet med juni i fjor

- Det er en vekst i volum på 27 prosent

Nedgang for fersk torsk

- Norge eksporterte 28 450 tonn fersk torsk til en verdi av 1,8 milliarder kroner i første halvår

- Verdien falt med 316 millioner kroner, eller 15 prosent, sammenlignet med første halvår i fjor

- Volumet falt med 21 prosent

- Danmark, Nederland og Spania var de største markedene for fersk torsk i første halvår

Med lavere kvoter har også landingene av fersk torsk falt mye i første halvår. Det har medført en stor nedgang i eksportvolumet.

For fersk villtorsk gikk eksportvolumet ned 29 prosent, til 22 014 tonn, mens eksportverdien sank 24 prosent, til 1,4 milliarder kroner.

Laveste eksportverdi siden 2015

– Dette er den laveste eksportverdien for fersk villtorsk i et første halvår siden 2015, mens vi må helt tilbake til 2011 for å finne et lavere eksportvolum, sier sjømatanalytiker Eivind Hestvik Brækkan i Norges sjømatråd.

Eksportvolumet av fersk oppdrettstorsk økte 28 prosent, til 6 436 tonn, mens eksportverdien økte 51 prosent, til 372 millioner kroner.

Historisk høy andel oppdrettstorsk

Oppdrettstorsk utgjorde 21 prosent av eksportverdien av fersk torsk i første halvår.

– Andelen oppdrettstorsk har aldri vært så høy i et første halvår. Det er også både den høyeste eksportverdien og det høyeste eksportvolumet vi har hatt for fersk oppdrettstorsk i et halvår. Med utsikter til ytterligere nedgang i torskekvotene også i 2025, samt fortsatt vekst i produksjonen av oppdrettstorsk, vil oppdrettstorsk utgjøre en stadig større del av eksporten av torsk fra Norge, sier Brækkan.

Slik var eksporten av fersk torsk i juni

- Norge eksporterte 2 200 tonn fersk torsk til en verdi av 141 millioner kroner i juni

- Verdien falt med 1 million kroner, eller 1 prosent, sammenlignet med juni i fjor

- Volumet falt med 12 prosent

Fryst torsk påvirket av kvotekuttet

- Norge eksporterte 33 207 tonn fryst torsk til en verdi av 2 milliarder kroner i første halvår

- Verdien falt med 124 millioner kroner, eller 6 prosent, sammenlignet med første halvår i fjor

- Volumet falt med 9 prosent

- Storbritannia, Kina og Vietnam var de største markedene for fryst torsk i første halvår

Også for fryst torsk gir lavere kvoter utslag i eksportvolumet. Norge har ikke eksportert så lave volum av fryst torsk i et første halvår siden 2015.

Selv om eksportvolumet til Storbritannia falt 4 prosent, til 8 300 tonn, i første halvår, beholder de sin posisjon som vårt største marked for fryst torsk, etter at de gikk forbi Kina i fjor.

Forventes økt britisk varehandel

Varmere temperaturer og fotballstemning trekkes frem når det gjennom sommeren forventes vekst i den britiske varehandelen. Om få dager vil britene også velge sin neste regjering.

– Til tross for lavere torskekvoter, er det positivt å se styrken i det norsk-britiske sjømatsamarbeidet, med opprettholdt markedsposisjon og vekst i norsk eksport av fryst hel torsk til Storbritannia, sier Norges sjømatråds utsending til Storbritannia, Victoria Braathen.

Eksportvolumet til Kina øker 12 prosent, til totalt 9 300 tonn, i første halvår. Dette er likevel betydelig lavere enn tidligere år. I første halvår i 2022 eksporterte Norge hele 18 100 tonn til Kina.

Fortsatt vekst til Vietnam

Veksten til Vietnam fortsetter også i første halvår. Fra å være det 14. største markedet for fryst torsk i 2022, har Vietnam nå blitt det tredje største markedet for fryst torsk.

– Vietnam er i likhet med Kina først og fremst et bearbeidingsmarked for fryst torsk og annen hvitfisk. Vietnam er også det markedet som hadde størst verdivekst i første halvår, med en økning i eksportverdi på 199 millioner kroner, eller 186 prosent, sammenlignet med samme periode i fjor, sier Brækkan.

Eksportvolumet til Vietnam endte på 5 961 tonn, noe som er 172 prosent høyere enn første halvår i fjor.

Slik var eksporten av fryst torsk i juni

- Norge eksporterte 3 300 tonn fryst torsk til en verdi av 210 millioner kroner i juni

- Verdien falt med 102 millioner kroner, eller 33 prosent, sammenlignet med juni i fjor

- Volumet falt med 41 prosent

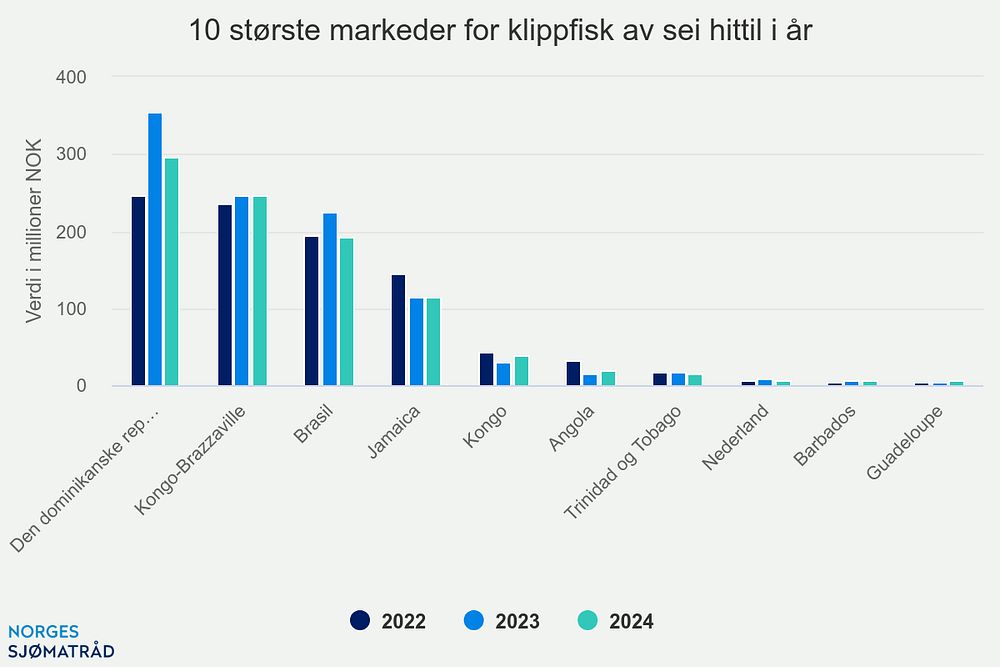

Volumvekst for klippfisk

- Norge eksporterte 37 445 tonn klippfisk til en verdi av 2,4 milliarder kroner i første halvår

- Verdien falt med 57 millioner kroner, eller 2 prosent, sammenlignet med første halvår i fjor

- Det er en vekst i volum på 3 prosent

- Portugal, Brasil og Den dominikanske republikk var de største markedene for klippfisk i første halvår

For klippfisk av sei økte eksportvolumet 8 prosent, til 24 002 tonn, mens eksportverdien falt 7 prosent, til 987 millioner kroner.

– Med store endringer i kvoter og landinger er det fersk og fryst torsk som varierer mest i volum, mens konvensjonelle produkter er mer stabile. Også i år ser vi samme tendens. Nedgangen i torskekvotene har ikke gitt like store utslag i eksportvolumet for klippfisk av torsk, sier sjømatanalytiker Eivind Hestvik Brækkan i Norges sjømatråd.

For klippfisk av torsk falt eksportvolumet 2 prosent, til 10 158 tonn, mens eksportverdien økte 6 prosent, til 1,3 milliarder kroner.

Størst verdivekst til Portugal

Portugal hadde størst verdivekst i første halvår, med en økning i eksportverdi på 127 millioner kroner, eller 15 prosent, sammenlignet med første halvår i fjor.

Eksportvolumet til Portugal endte på 7 952 tonn, noe som er 8 prosent høyere enn første halvår i fjor. Dette innebærer at eksportprisen har økt om lag 7 prosent fra første halvår i fjor.

– I Portugal ser vi nå at forbrukerne må håndtere høyere priser i butikkene, noe som skaper usikkerhet rundt utviklingen i konsumet framover. Samtidig ligger det an til å bli nok et rekordår for turismen. Det vil bidra til god etterspørsel i restaurantmarkedet, sier Norges sjømatråds utsending til Portugal, Trond Rismo.

Slik var eksporten av klippfisk i juni

- Norge eksporterte 5 900 tonn klippfisk til en verdi av 392 millioner kroner i juni

- Verdien falt med 103 millioner kroner, eller 21 prosent, sammenlignet med juni i fjor

- Volumet falt med 3 prosent

Nedgang for saltfisk

- Norge eksporterte 16 951 tonn saltfisk til en verdi av 1,5 milliarder kroner i første halvår

- Verdien falt med 55 millioner kroner, eller 4 prosent, sammenlignet med første halvår i fjor

- Volumet falt med 11 prosent

- Portugal, Hellas og Spania var de største markedene for saltfisk i første halvår

Selv med et betydelig fall i eksportvolumet, har økte priser bidratt til å dempe nedgangen i eksportverdien for saltet torsk, som står for 91 prosent av eksportverdien av saltfisk.

Største saltfisk-andel siden 2011

Sett opp mot samlet torskeeksport, sto saltet hel torsk for hele 20 prosent av eksportverdien av torsk i første halvår.

– Vi må helt tilbake til 2011 for å finne en høyere andel i et første halvår. Det indikerer at etterspørselen etter saltet torsk har vært sterkere enn for andre torskeprodukter i år, sier sjømatanalytiker Eivind Hestvik Brækkan i Norges sjømatråd.

Hellas hadde størst verdivekst i første halvår, med en økning i eksportverdi på 12 millioner kroner, eller 14 prosent, sammenlignet med første halvår i fjor.

Eksportvolumet til Hellas endte på 1 694 tonn, noe som er 32 prosent høyere enn første halvår i fjor.

Fall til Portugal

Til vårt største saltfiskmarked Portugal falt eksportvolumet 16 prosent i første halvår, til 12 000 tonn, mens eksportverdien falt 2 prosent, til 1,23 milliarder kroner.

– Nedgangen i volum har bidratt til å øke prisene for saltfisk, som målt i euro er 16 prosent høyere i første halvår i år, sammenlignet med i fjor, forklarer Brækkan.

– Som for klippfisk, opplever nå også portugiserne denne prisveksten ute i butikkene, noe som skaper usikkerhet rundt konsumutviklingen framover. Samtidig bidrar økningen i turismen til å løfte etterspørselen i restaurantmarkedet, sier Norges sjømatråds utsending til Portugal, Trond Rismo.

Slik var eksporten av saltfisk i juni

- Norge eksporterte 2 600 tonn saltfisk til en verdi av 232 millioner kroner i juni

- Verdien falt med 98 millioner kroner, eller 30 prosent, sammenlignet med juni i fjor

- Volumet falt med 33 prosent

Tørrfisknedgang i første halvår

- Norge eksporterte 1 797 tonn tørrfisk til en verdi av 433 millioner kroner i første halvår

- Verdien falt med 31 millioner kroner, eller 7 prosent, sammenlignet med første halvår i fjor

- Volumet falt med 4 prosent

- Italia, Kroatia og Nigeria var de største markedene for tørrfisk i første halvår

Vårt største tørrfiskmarked Italia hadde en nedgang i eksportvolumet på 7 prosent i første halvår, til totalt 1 019 tonn. Eksportverdien falt 5 prosent, til 315 millioner kroner.

– Siden årets tørrfiskproduksjon ikke går ut i markedene før i andre halvår, er det nok fjorårets kvotekutt som har bidratt til nedgangen i eksportvolum av tørrfisk i første halvår, sier sjømatanalytiker Eivind Hestvik Brækkan i Norges sjømatråd.

Laveste eksportvolum for tørrfisk av torsk

For tørrfisk av torsk, som står for 94 prosent av eksportverdien av all tørrfisk, har det kun blitt eksportert 2 552 tonn de siste 12 månedene.

– Dette er en nedgang på 17 prosent sammenlignet med de foregående 12 månedene og er det laveste eksportvolumet for tørrfisk av torsk noensinne registrert i en 12-månedersperiode. Med fortsatt fallende torskekvoter er det fare for at den negative volumutviklingen vil fortsette også i tiden framover, forklarer Brækkan.

Størst verdivekst til Kroatia

Kroatia hadde størst verdivekst i første halvår, med en økning i eksportverdi på 13 millioner kroner, eller 65 prosent, sammenlignet med første halvår i fjor.

Eksportvolumet til Kroatia endte på 107 tonn, noe som er 57 prosent høyere enn første halvår i fjor.

– Med sine knappe 4 millioner innbyggere gjør dette Kroatia til det landet i verden med høyest konsum av tørrfisk per innbygger. I det siste året spiste hver kroat i gjennomsnitt 60 gram tørrfisk, forklarer Eivind Hestvik Brækkan.

I vårt største tørrfiskmarked Italia er konsumet per innbygger vel 30 gram per person. Konsumet i Italia er imidlertid langt høyere i de største tørrfiskregionene.

Slik var eksporten av tørrfisk i juni

- Norge eksporterte 203 tonn tørrfisk til en verdi av 30 millioner kroner i juni

- Verdien falt med 46 millioner kroner, eller 60 prosent, sammenlignet med juni i fjor

- Volumet falt med 31 prosent

Nedgang for sild

- Norge eksporterte 100 810 tonn sild til en verdi av 1,7 milliarder kroner i første halvår

- Verdien falt med 160 millioner kroner, eller 8 prosent, sammenlignet med første halvår i fjor

- Volumet falt med 18 prosent

- Polen, Danmark og Litauen var de største markedene for sild i første halvår

Forklaringen på eksportreduksjonen ligger i de reduserte landingene av sild i første halvår.

– For norsk vårgytende sild (NVG) falt landingene med hele 75 000 tonn, en nedgang på 43 prosent sammenlignet med første halvår i fjor. Det henger sammen med en kraftig kvotereduksjon, sier ansvarlig for pelagiske arter i Norges sjømatråd, Jan Eirik Johnsen.

I 2023 var kvoten på 388 000 tonn, mens den i 2024 er på 256 000 tonn, en reduksjon på 34 prosent.

Krevende fiskeri

– Selv om det er landet betydelig mindre mengder sild så langt i år, gjenstår det samtidig en lavere kvote til høsten sammenlignet med fjoråret. I fjor sto det 213 000 tonn igjen til høsten, mens det i år gjenstår 155 000 tonn, det vil si 27 prosent mindre, sier Johnsen.

For nordsjøsild er kvoten økt med 29 prosent, fra 117 000 tonn til 151 000 tonn.

– Her har det imidlertid vært et krevende fiskeri. Det er landet 3 500 tonn mindre i første halvt år i år sammenlignet med samme periode i fjor.

Lavere råstofftilgang og gode priser på restråstoff

– Lavere råstofftilgang og gode priser på restråstoff har gjort at dreiningen bort fra eksport av hel fryst sild til filet har fortsatt i første halvår, forklarer Johnsen.

Det er eksportert 48 000 tonn filet, mot 55 000 i samme periode i fjor, en nedgang på 13 prosent. Verdien har imidlertid økt fra 935 til 979 millioner kroner, ettersom snittprisen har økt fra 16,91 kroner per kilo, til 20,20 kroner per kilo.

For fryst hel sild er volumet i første halvår 24 000 tonn, en nedgang fra 47 000 tonn i samme periode i fjor, eller 49 prosent. Også her er prisene opp 14,64 kroner per kilo, mot 12,56 kroner per kilo i fjor.

Prisrekord for fryst filet av NVG-sild uten skinn

– Det er prisrekord i euro for det største eksportproduktet, som er fryst filet av NVG-sild uten skinn. Her nådde prisen i juni 1,79 euro. Til sammenligning var prisen i juni i 2023 1,52 euro, noe som betyr en prisøkning på 18 prosent, sier Jan Eirik Johnsen.

For hel fryst sild er det ny rekord både i kroner og euro i juni i år. Det ble oppnådd en pris på 13,96 kr/kg og 1,22 euro/kg. Det er henholdsvis 7 prosent og 10 prosent over prisene i juni i 2023.

For bearbeidet sild er det en volumnedgang i første halvår sammenlignet med samme periode i fjor. Det er eksportert 3 400 tonn, mot 8 000 tonn i fjor, en nedgang på 58 prosent. Snittprisen er opp fra 22,97 kroner per kilo til 24,87 kroner per kilo.

Positiv utvikling til Litauen, Frankrike og Latvia

Av de store filetmarkedene faller eksporten til både Polen og Tyskland. Til disse landene ble det i første halvår eksportert 20 000 tonn, til en verdi av 382 millioner kroner.

Til sammenligning var eksporten i 2023 på 27 000 tonn, til en verdi av 455 millioner kroner.

– For Litauen, Frankrike og Latvia er det imidlertid en positiv utvikling. Til disse landene ble det eksportert til sammen 15 000 tonn, til en verdi av 312 millioner kroner. For samme periode i fjor var eksporten 13 000 tonn, til en verdi av 222 millioner kroner, en vekst i volum på 15 prosent og i verdi på 41 prosent, sier Jan Eirik Johnsen.

For hel fryst sild dominerer Egypt med 41 prosent av all eksport i første halvår. Her er volumet likevel redusert fra 29 000 tonn i første halvår i fjor til 10 000 tonn i år. Verdien falt fra 340 til 124 millioner kroner.

Slik var eksporten av sild i juni

- Norge eksporterte 9 400 tonn sild til en verdi av 199 millioner kroner i juni

- Verdien falt med 128 millioner kroner, eller 39 prosent, sammenlignet med juni i fjor

- Volumet falt med 49 prosent

Fall i volum og verdi for makrell

- Norge eksporterte 67 310 tonn makrell til en verdi av 1,6 milliarder kroner i første halvår

- Verdien falt med 388 millioner kroner, eller 19 prosent, sammenlignet med første halvår i fjor

- Volumet falt med 32 prosent

- Sør-Korea og Vietnam var de største markedene for makrell i første halvår

Makrelleksporten preges av at det er landet betydelig mindre mengder i første halvår i år sammenlignet med samme periode i fjor. Det ble i år landet 40 000 tonn i første halvår, mot 55 000 tonn i fjor, en nedgang på 27 prosent.

3-årsavtale sikrer forutsigbarhet

– Det mest betydningsfulle som har skjedd for makrell i første halvår er at Norge, Storbritannia og Færøyene har blitt enig om en 3-årsavtale som fastsetter andeler mellom landene. Det gir blant annet norske fiskere mulighet til å fiske 60 prosent av makrellkvoten i britiske farvann. Avtalen gir en viktig forutsigbarhet, tar ned fisketrykket på makrellen og gjør at norske fiskere kan fiske effektivt på makrellen når kvaliteten er best, sier ansvarlig for pelagiske arter i Norges sjømatråd, Jan Eirik Johnsen.

Vietnam er blitt et viktig bearbeidingsmarked

God etterspørsel i markedene og fallende tilførsel på grunn av kvotenedsettelser de siste årene gjør at det er satt prisrekord for makrell under 600 gram. For dette dominerende produktet var snittprisen 22.65 per kilo i første halvår. Den forrige rekorden var i 2023 (19,68 kroner per kilo).

– I Asia ser vi at Vietnam øker viktigheten som bearbeidingsmarked mens den faller tilsvarende for Kina. Makrell som er bearbeidet i Kina, har 10 prosent toll inn til det største makrellmarkedet Japan, mens filet fra Vietnam har null-toll, sier Johnsen.

Slik var eksporten av makrell i juni

- Norge eksporterte 5 900 tonn makrell til en verdi av 152 millioner kroner i juni

- Verdien falt med 52 millioner kroner, eller 26 prosent, sammenlignet med juni i fjor

- Volumet falt med 34 prosent

Svakt halvår for kongekrabbe

- Norge eksporterte 648 tonn kongekrabbe til en verdi av 347 millioner kroner i første halvår

- Verdien falt med 128 millioner kroner, eller 27 prosent, sammenlignet med første halvår i fjor

- Volumet falt med 29 prosent

- USA, Canada og Vietnam var de største markedene for kongekrabbe i første halvår

– Første halvår har vært preget av lavere tilførsel av kongekrabbe, noe som er et resultat av reduserte kvoter, dårlig vær på starten av året og forlenget fredningsperiode til både mars og april, sier sjømatanalytiker Marte Sofie Danielsen i Norges sjømatråd.

USA var det største markedet i første halvår målt i verdi og volum. Til tross for nedgang i volum, har andelen til USA økt med 11 prosentpoeng, til 44 prosent i år. I tillegg har verdien til USA økt med 2 prosent, til 176 millioner kroner.

Rekordhøy pris på levende kongekrabbe

– På grunn av lavere global tilførsel av rød kongekrabbe i første halvår, har etterspørselen etter norsk kongekrabbe vært sterk. Det førte til rekordhøy pris på levende kongekrabbe, med 596 kroner per kilo. Dette er 39 kroner høyere enn forrige rekordhalvår, som var i første halvår 2022, forklarer Danielsen.

Eksportandelen til fryst kongekrabbe har økt fra 30 til 43 prosent.

– Økningen skyldes hovedsakelig økt andel fryst til USA, der lagrene har blitt tømt for den russiske krabben som ble importert før sanksjonene trådte i kraft, sier Marte Sofie Danielsen.

Slik var eksporten av kongekrabbe i juni

- Norge eksporterte 110 tonn kongekrabbe til en verdi av 51 millioner kroner i juni

- Verdien falt med 71 millioner kroner, eller 58 prosent, sammenlignet med juni i fjor

- Volumet falt med 52 prosent

Rekordsterkt halvår for snøkrabbe

- Norge eksporterte 6 302 tonn snøkrabbe til en verdi av 711 millioner kroner i første halvår

- Verdien økte med 231 millioner kroner, eller 48 prosent, sammenlignet med første halvår i fjor

- Det er en vekst i volum på 33 prosent

- USA, Danmark og Nederland var de største markedene for snøkrabbe i første halvår

Dette er rekordhøy eksportverdi for snøkrabbe i et halvår, 119 millioner kroner høyere enn forrige rekordhalvår, som var i første halvår 2021.

– Verdirekorden kommer av økt tilførsel av snøkrabbe, samt en bedret markedssituasjon sammenlignet med fjoråret. Kvoteøkningen er den største bidragsyteren til verdiveksten. Kvoten ble tømt på rekordtid, allerede 19. mars, noe som har gitt en volumvekst på 33 prosent i første halvår, sier sjømatanalytiker Marte Sofie Danielsen i Norges sjømatråd.

Størst verdivekst til USA

I tillegg til dette har snittprisen på snøkrabbe i første halvår økt med 11,80 kroner, til 112,90 kroner per kilo, sammenlignet med samme periode i fjor.

– USA hadde størst verdivekst i første halvår, med en økning i eksportverdi på 104 millioner kroner, eller 58 prosent, sammenlignet med første halvår i fjor, forklarer Danielsen.

USA økte sin andel målt i volum i første halvår, fra 34 prosent til 36 prosent. Eksportvolumet til USA endte på 2 301 tonn, noe som er 41 prosent høyere enn første halvår i fjor.

Slik var eksporten av snøkrabbe i juni

- Norge eksporterte 61 tonn snøkrabbe til en verdi av 8 millioner kroner i juni

- Verdien falt med 70 millioner kroner, eller 90 prosent, sammenlignet med juni i fjor

- Volumet falt med 93 prosent

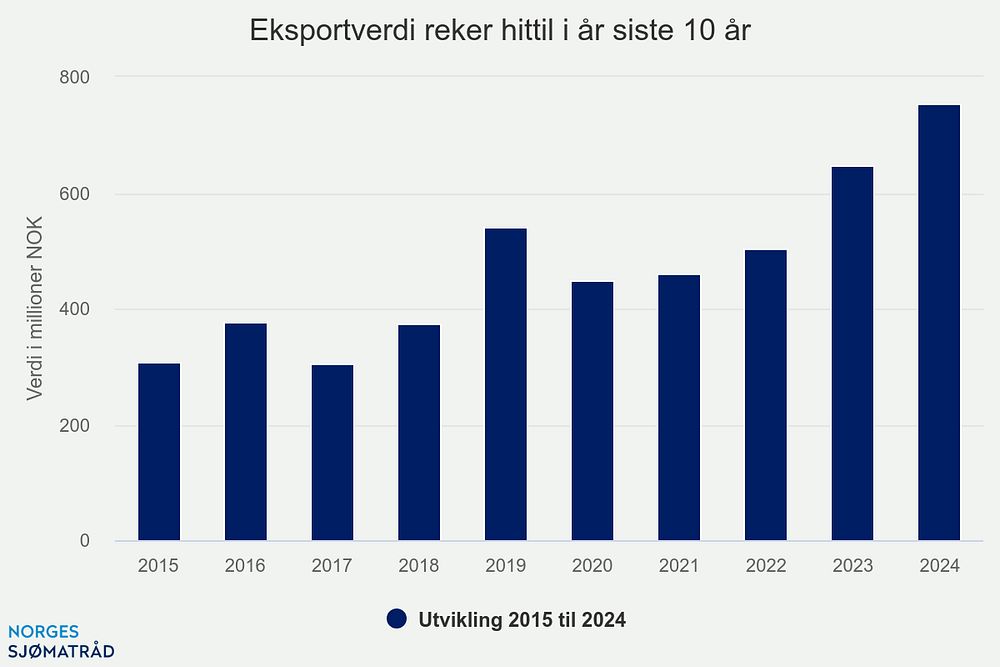

Sterkeste første halvår for reker på 24 år

- Norge eksporterte 15 178 tonn reker til en verdi av 754 millioner kroner i første halvår

- Verdien økte med 107 millioner kroner, eller 17 prosent, sammenlignet med første halvår i fjor

- Det er en vekst i volum på 52 prosent

- Sverige, Storbritannia og Danmark var de største markedene for reker i første halvår

Dette er det sterkeste første halvår siden år 2000 for reker.

– Et godt fiskeri i Barentshavet, og dermed økte volum, har preget eksporten det første halve året. Størst verdivekst er det for fryste rå industrireker. Dette har gått til Island og Canada, som begge har lavere tilførsel fra egenfangst. På grunn av dette er Canada også det største vekstmarkedet for reker i første halvår, med en vekst på 84 millioner kroner, sier sjømatanalytiker Marte Sofie Danielsen i Norges sjømatråd.

Sverige er største marked

Trenden med at flere båter får kokelinje om bord og økt produksjon av fryste, kokte skallreker har fortsatt dette første halve året. Fryste, kokte skallreker følger derfor etter med en verdivekst på 75 millioner kroner, til tross for prisnedgang.

– Sverige er fremdeles det største markedet for reker totalt første halvår, med en verdi på 182 millioner kroner. Dette er en økning på 7,5 prosent sammenlignet med første halvår i fjor, forklarer Danielsen.

Slik var eksporten av reker i juni

- Norge eksporterte 3 800 tonn reker til en verdi av 163 millioner kroner i juni

- Verdien økte med 8 millioner kroner, eller 5 prosent, sammenlignet med juni i fjor

- Det er en vekst i volum på 29 prosent